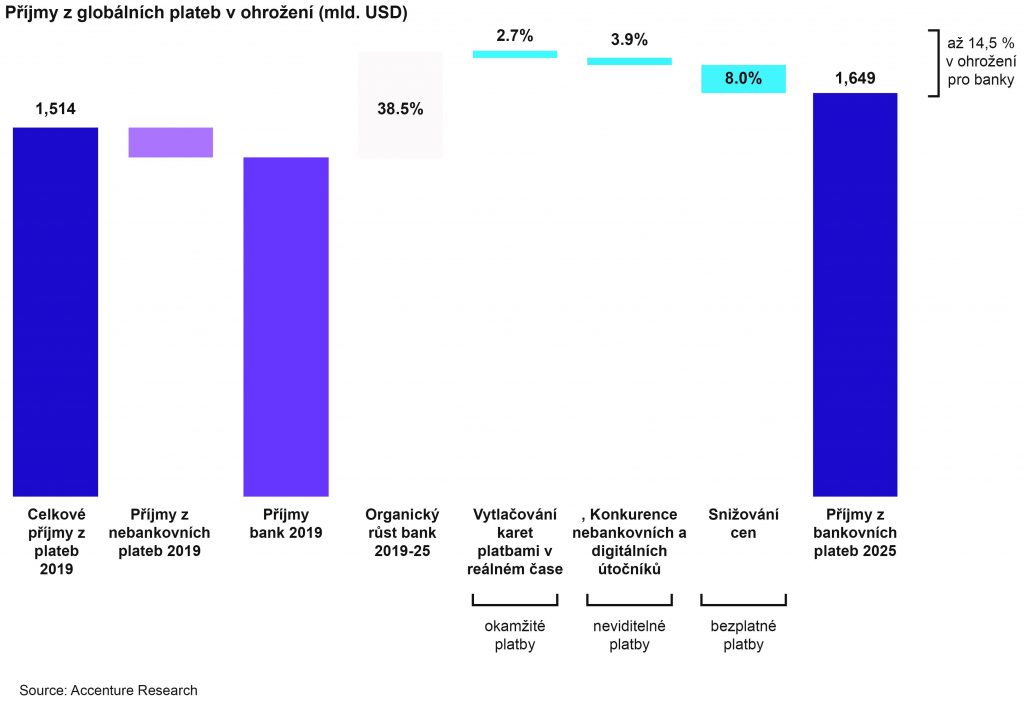

Až 15 % příjmů bank z globálních plateb, 280 miliard USD, bude pravděpodobně ohroženo růstem digitálních plateb a konkurencí nebankovních subjektů. Je to z toho důvodu, že platby budou rychlejší, neviditelné a zdarma, uvádí nová zpráva společnosti Accenture. Ta zjistila, že příjmy z globálních plateb pravděpodobně porostou ročním tempem 5,5 %. Tedy z 1,5 bilionu USD v roce 2019 na více než 2 biliony USD do roku 2025. Pouze banky, které změní své obchodní modely, zavedou nejnovější technologie a zaměří se na poskytování služeb zákazníkům, které mají nějakou přidanou hodnotu, budou moci získat část podílu z 500 miliard USD ze zvyšujícího se růstu příjmů.

Zpráva „Průzkum nových trendů v bankovnictví – dva způsoby, jak zvítězit“

Zpráva s názvem „Průzkum nových trendů v bankovnictví – dva způsoby, jak zvítězit“ („Banking Pulse Survey: Two Ways To Win“), je založena na modelu analýzy příjmů a rizik. Ten společnost Accenture vyvinula k měření trendů plateb spotřebitelů a předpokládaných změn chování obchodníků, technologií a regulací. Výzkum je doplněn dotazováním 240 výkonných vedoucích pracovníků bank ve 22 zemích. Výzkum zjišťuje, jak zmírňovat a kapitalizovat disrupci plateb a zvýšit loajalitu zákazníků, příjmy a ziskovost.

„Banky zaspaly období, kdy mohly plně využít své silné postavení, jelikož se nedomnívaly, že by mohly být někdy ohroženy. To umožnilo novým společnostem velmi rychle dohnat technologické a regulatorní manko a představit produkty, které ty bankovní překonávají. Příkladem je společnost Squarespace, která řeší problém malých živnostníků se složitými platebními portály. Jednoduchá kombinace mobilního zařízení a aplikace je vše, co živnostník potřebuje pro umožnění platby kartou. Navíc společnost Squarespace nabízí živnostníkům i půjčky bez nutnosti dotazovat se na kreditní rejstříky. Společnost má detailní informace o přesném stavu cash flow daného obchodníka, a tak dokáže předpokládat stabilitu jeho společnosti. Tento rozmach konkurenčních digitálních platebních společností a tlak na snižující se platební poplatky tak tlačí banky k inovaci. To je znak zdravě fungujícího kompetitivního prostředí,“ tvrdí Karel Kotoun, manažer ve finančních službách společnosti Accenture.

Další tlaky na snížení příjmů

Zpráva konstatuje, že v příštích šesti letech budou banky čelit dalšímu tlaku v příjmech z karetních transakcí. Dále poplatků a bezplatných úhrad, které ohrozí 8 % příjmů z plateb. Navíc konkurence nebankovních subjektů a jejich neviditelných plateb – tam, kde jsou platby prováděny přes „virtuální peněženku“ na mobilní aplikaci nebo jiném mobilním zařízení – ohrozí 3,9 % příjmů bank. Vytlačování platebních karet okamžitými platbami, kde jsou prostředky účtovány a převáděny v reálném čase a banky zde mají malý či žádný úrok, bude pravděpodobně ohrožovat dalších 2,7 % příjmů z plateb.

To navazuje na současné poklesy příjmů z karetních transakcí a poplatků, kde legislativa spouští snižování poplatků a nové technologie vytlačují banky z jejich působnosti v oblasti plateb. Již mezi lety 2015 a 2018 příjmy z transakcí business kreditních karet poklesly o 33 %. Příjmy z debetních karetních transakcí se snížily téměř o 15 % a příjmy z kreditních karet o 12 %.

Příjmy z globálních plateb v ohrožení (mld. USD)

Výzkum společnosti Accenture zjistil, že tento sektor si je vědom výzev, které v oblasti plateb představují nové technologie. Více než dvě třetiny (71 %) dotazovaných vedoucích bankovních manažerů se shodují, že platby začínají být bezplatné; téměř tři čtvrtiny (73 %) se domnívají, že už je většina plateb neviditelných nebo během příštích 12 měsíců budou; a ještě více (78 %) uvedlo, že platby buď již jsou okamžité či v horizontu 1 roku budou.

Tip na článek: Zákon o zdanění technických rezerv pojišťoven – trest za obezřetnost dopadne na pojišťovny i jejich klienty

„Z plateb se ze služby s vysokou přidanou hodnotou stává komodita. To znamená, že ti aktéři na trhu, kteří se nechtějí stát pouhými dodavateli surového materiálu se musí zaměřit na služby s vyšší přidanou hodnotou,“ dodává Karel Kotoun. „Tyto služby jsou umožněny digitálními technologiemi. Řadí se mezi ně například vyšší bezpečnost plateb nebo automatické ověřování plateb na základě datové analytiky. Taktéž efektivní vytěžování transakčních dat v reálném čase pro ostatní produkty,“ uzavírá Karel Kotoun. V reakci na tyto klíčové výzvy trhu téměř čtyři z pěti (18 %) respondentů uvedlo, že je pro banky hlavní prioritou budování bezpečnosti maloobchodních platebních transakcí. Téměř čtvrtina (22 %) uvedla umělou inteligenci, robotiku, machine learning a inovativní platební centra jako klíčové technologické dovednosti. Těm budou muset přizpůsobit své klíčové systémy a mít tak vysokorychlostní a kontinuální platební toky.