Odpoutání meziroční spotřebitelské inflace od 3% horní hranice tolerančního pásma inflačního cíle a její rychlý růst během druhé poloviny loňského roku až na prosincových 6,6 % vyvolává řadu otázek. Nejde jen o to, kam a proč může inflace ještě dále vzrůst v dalších měsících, ale také kdy a z jakých příčin poleví. Odpovědi na tyto otázky se pokusíme nastínit v tomto blogu.

Inflace 2022

Nemalou část inflačních tlaků dovážíme, to je ale jen část příběhu.

Globální a s ní i evropská ekonomika se stále vypořádávají s probíhajícími vlnami pandemie koronaviru. Po propadu ekonomik v roce 2020 nastalo loni ve vyspělých zemích až překvapivě solidní hospodářské zotavení. Nenaplňovaly se tak četné pesimistické scénáře dalších rozsáhlých uzavírek potenciálně vedoucích k dalším propadům hospodářství. Ekonomiky se však překvapivě dlouho potýkají s přetrvávajícími problémy globálních dodavatelských a výrobních řetězců. Za nimi stojí řada faktorů počínaje úzkými kapacitními hrdly námořní dopravy přes výpadky produkce čipů až po nedostatek kvalifikované pracovní síly v některých zemích. To sužuje průmyslovou výrobou a zpožďuje dodávky na spotřebitelský trh. Spotřebitelské klima se přitom loni v Evropě včetně ČR po předchozím propadu výrazně zlepšilo, když spotřebu domácností podpořilo utrácení odložených úspor spolu s pokračujícími bezprecedentními fiskální stimuly. Ty sice na počátku pandemie bránily možnému pádu ekonomik do recese, loni však již působily výrazně proinflačně.[1] Zvýšená poptávka po průmyslovém i spotřebním zboží se ocitla v prostředí zpožděných dodávek a nedostatku materiálů a komponent. Inflační taky ještě dramaticky zvýšilo skokové zdražení zemního plynu i elektřiny, které se velmi rychle promítlo do produkčních cen zahraničních obchodních partnerů. Ty v posledním půlroce narůstaly překvapujícím tempem a spolu s tím byly směrem nahoru opakovaně výrazně přehodnocovány i jejich výhledy, což se týkalo i ČNB.

Do domácích cen se loni propsal především růst cen dovezeného zboží, drahé energie se projeví až letos.

I přes silnější korunu v domácí inflaci vidíme růst cen zboží jako oděvy, nábytek či automobily. Naproti tomu vysoké ceny energií se u nás, na rozdíl od řady jiných zemí, do značné míry v inflaci projeví teprve začátkem letošního roku. Neplatí to jen pro spotřebitele, ale částečně i pro náklady domácích firem. Těm loni narostly ceny nakupovaných energií zatím zhruba v poloviční míře oproti eurozóně a další zvýšení nákladů je nejspíše před nimi. Domácí spotřebitelé dosud – i přes pád řady z nich do režimu dodavatele poslední instance (nově započtený do indexu spotřebitelských cen ČSÚ) – zatím těžili z dočasného prominutí DPH u elektřiny a plynu. To v lednu skončilo a současně vlivem vysokého nárůstu cen elektřiny a plynu na světových burzách došlo k výrazné úpravě ceníků u nejvýznamnějších dodavatelů. Spolu s nárůstem cen tepla a dalších položek regulované ceny v lednu skokově zrychlí podle aktuálních odhadů z prosincových -2,9 % na 13 %, což proti loňskému prosinci samo o sobě urychlí meziroční inflaci o 2,2 procentního bodu. V dalších měsících se dynamika regulovaných cen ještě dále mírně zvýší téměř ke 14 %, přičemž největší nárůst se očekává u dodávek elektřiny (27,7 %) a plynu (21,7 %).

Domácí poptávkové tlaky opětovně zesilují.

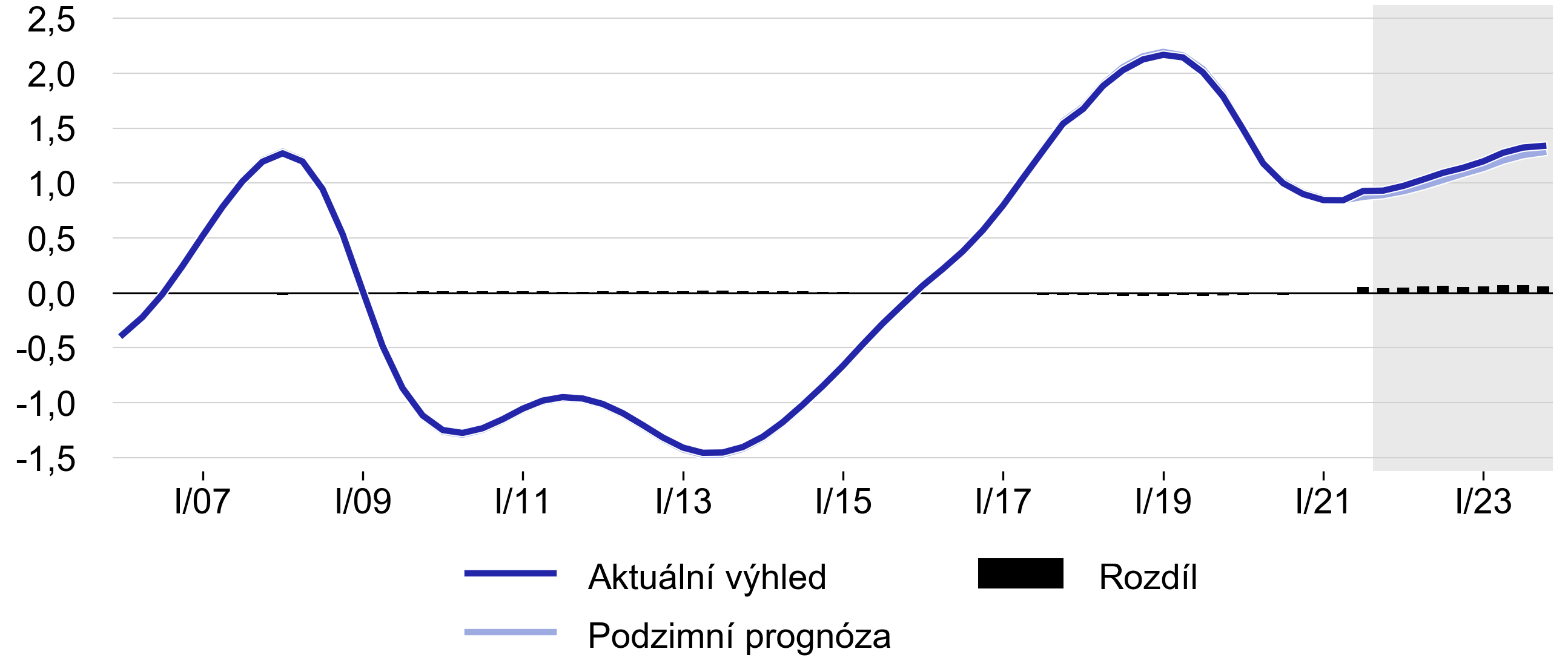

Pro aproximaci inflačních tlaků plynoucích z domácího trhu práce a s nimi spojeného poptávkového klimatu využíváme v ČNB indikátor LUCI,[2] agregující informace z mnoha časových řad. Ten ukazuje, že přehřívající se trh práce v průběhu pandemie zchladil jen částečně a přetrval v proinflační poloze. Odeznívání hospodářských dopadů uzavírek z prvních dvou vln pandemie a s tím spojené zotavování ekonomiky vede od počátku loňského roku opět k nárůstu poptávky po práci, snižování nezaměstnanosti a od poloviny roku 2021 otáčí i dynamiku fundamentálního mzdového růstu[3], což má za následek opětovné zrychlování LUCI. Podzimní analýza s využitím LUCI[4] je schopna vysvětlit domácími faktory zhruba polovinu zrychlení inflace během loňského léta, když nadprůměrný vliv poptávkou tažené inflace je viditelný především u tržních služeb. Loňské ekonomické oživení samozřejmě není specificky českou záležitostí. Cyklickou sladěnost našeho trhu práce pozorujeme s řadou okolních zemí, kde rovněž momentálně panuje historicky nadprůměrné napětí na trhu práce. V souhrnu za eurozónu jako významnou měnovou oblast je však situace dosti odlišná a indikátor LUCI zde zatím na rozdíl od tuzemska nesignalizuje nadměrné inflační tlaky, a to i přes výrazně uvolněnou měnovou politiku ECB.[5]

Graf – LUCI

(vertikální osa ukazuje směrodatné odchylky od rovnovážné úrovně)

Výrazné oživení české ekonomiky během léta a podzimu inflační tlaky dále citelně zvyšuje.

Poslední data ukazují, že domácí ekonomické oživení bylo v loňském druhém pololetí rychlejší než očekávala ČNB. S tím související poptávka po práci se promítla i do výraznějšího tlaku na růst mezd. Nedostatek komponent v průmyslu sice stále citelně brzdí návrat ekonomiky k předcovidové úrovni, nicméně podzimní odstávky v autoprůmyslu byly oproti původním očekáváním výrazně kratší. Domácnosti postupně rozpouštěly část dříve nuceně vytvořených úspor z předchozích vln pandemie. Tomu napomáhal i loňský vysoký objem vládních covidových výdajů, který se v dominantní míře do ekonomiky přelil právě skrze domácnosti. Rychlejší nárůst příjmů z mezd i podnikání se promítl do výrazně rychlejší dynamiky spotřeby. Příjmová situace českých domácností tak doposud dovolovala obchodníkům a poskytovatelům služeb promítat do cen nárůst jejich nákladů a částečně si vynahradit ztráty či ušlé zisky z období uzavírek. Poptávkou tažené inflační tlaky tak nyní oproti dřívějším odhadům hodnotíme jako ještě výraznější. Sílu domácích inflačních tlaků ostatně dokládá i dosavadní vývoj inflace, která je oproti podzimní prognóze zhruba o jeden procentní bod výše. Větší část tohoto rozdílu lze vysvětlit rychlejším růstem cen dováženého zboží a polotovarů, nicméně určitou část lze připsat i domácím faktorům, a to i přes rychlejší obnovení produktivity práce.

Domácí inflaci citelně táhne tzv. imputované nájemné, v němž se projevuje přehřátý nemovitostní trh.

Specifickou odlišností našeho národního konceptu inflace (CPI) cílovaného ČNB oproti harmonizovanému indexu EU (HICP) je zahrnutí nákladů vlastnického bydlení (tzv. imputovaného nájemného), které tvoří zhruba desetinu spotřebního koše[1]. Tento metodologický rozdíl v našem případě zvyšuje rozdíl mezi národním a harmonizovaným indexem v posledních měsících zhruba o 0,9 procentního bodu. Národní koncept indexu spotřebitelských cen v ČR v inflaci na rozdíl od HICP zachycuje náklady domácnosti na rekonstrukce a samostavitelství obydlí a ceny nových nemovitostí pořizovaných na klíč.[2] Imputované nájemné rostlo v prosinci meziročně o 14,7 %. Jeho výrazné zrychlování ve druhé polovině loňského roku táhl nejen dramatický nárůst cen stavebních materiálů, zčásti způsobený jejich nedostatkem z důvodu zhoršeného fungování výrobních řetězců během pandemie, ale též růst cen nemovitostí přesahující 20 %. Tento vysoký růst cen nemovitostí odráží vedle nabídkových faktorů (zdlouhavá doba povolování staveb, nedostatek pracovníků ve stavebnictví, rostoucí ceny vstupů) též vysokou poptávku po nemovitostech. Tu umožňují kromě solidní finanční situace domácností také donedávna nízké – a v reálném vyjádření dokonce záporné – úrokové sazby z hypotečních úvěrů.

Nemalá část domácích inflačních tlaků má setrvalejší charakter a sama od sebe neodezní.

U poptávkových tlaků obecně nelze očekávat, že bez adekvátní reakce měnové autority či hypotetické výrazné restrikce ze strany fiskální politiky z inflace vyprchají tak snadno a rychle, jako například pouhé jednorázové zvýšení cenové hladiny energií. Dosavadní solidní příjmová situace českých domácností v prostředí nižšího celkového ekonomického výkonu jasně vytváří převis poptávky a související inflační tlaky.

Nicméně situace není triviální ani z nákladového pohledu. V loňském roce došlo k výraznému růstu cen zahraničních výrobců, které představují významnou část nákladů domácích podniků. Pokud by takový růst byl pouze dočasný, měnová politika by na něj nemusela výrazně reagovat. Naše analýzy však již v průběhu loňského roku ukázaly, že tento nákladový růst nebyl tažen pouze dočasnými vlivy, ale že v něm měly významnou roli fundamentální inflační tlaky.[3] Následný vývoj prokázal, že poruchy globálních výrobních řetězců trvají déle, než bylo očekáváno, a v kontextu oživování ekonomické aktivity a poptávky vedou problémy v dodávkách k nedostatku materiálů a komponent a k dříve nečekanému k cenovému růstu v této oblasti nákladů. Výrazné zdražení energií na komoditních burzách, ke kterému došlo na podzim, postupně ještě nad to dopadá jak na firmy, tak na domácnosti.

Hospodářské oživení v ČR navíc na rozdíl od eurozóny probíhá v podmínkách opětovného přehřívání trhu práce, který není dostatečně saturován domácí pracovní silou, ani dostatečně rychlým přílivem pracovníků z jiných zemí. Firmy přitom mohou díky příznivé poptávkové situaci promítnout do cen rostoucí náklady včetně mzdových. Trvalejší cenové tlaky rovněž představuje přehřátý nemovitostní trh (viz výše příspěvek imputovaného nájemného k celkové inflaci).

Významným rizikem při inflaci, která dosahuje dlouho nevídaných hodnot, je přeliv do výrazného přehodnocení inflačních očekávání podniků i domácností.

Inflační očekávání byla dlouhou dobu v souladu s dvouprocentním inflačním cílem ČNB. Pokud by však v důsledku přetrvávající vysoké inflace (počátkem letošního roku se inflace začne pohybovat nebezpečně blízko 10 %, viz dále) došlo k jejich znatelnému odpoutání od inflačního cíle, bylo by velmi pravděpodobné, že by tu s námi vysoké hodnoty inflace zůstaly po delší dobu. Snaha domácností zajistit se proti inflaci by se – vedle tendence urychlit spotřebu a pořídit si položky dlouhodobé spotřeby co nejrychleji ještě za nižší cenu – odrazila ve mzdových požadavcích, kterým by zaměstnavatelé v prostředí nedostatku pracovní síly v řadě případů – byť neradi – museli vyhovět. Růst mzdových nákladů by se pak následně přirozeně snažili promítnout do cen. V prostředí vysoké inflace a neukotvených inflačních očekávání by zároveň hrozilo, že by jakýkoliv růst cen, který by dříve byl jednorázový, dále ovlivňoval inflační očekávání a přispíval k setrvalé inflaci. Následná snaha o zkrocení rozjeté mzdově-inflační spirály by pak byla makroekonomicky nákladná.

Co lze od inflace čekat na počátku letošního roku?

Již nyní s velkou jistotou víme, že se inflace v letošním lednu dále znatelně zvýší. Aktuálně odhadujeme, že v lednu inflace skokově zrychlí na 9,2 % a v únoru dále vystoupá na 9,6 %. Skokově a výrazně vzrostou výše zmíněné regulované ceny, jejichž růst se letos udrží nad 13 %. Setrvačnost inflačních tlaků v prostředí solidní poptávky bude v nejbližších měsících dále zrychlovat jádrovou inflaci, a v rámci ní především ceny ve službách, a to až k 10 %. Udrží se i nadprůměrný růst cen potravin, tažený kromě poptávkové situace momentálně vysokými světovými cenami agrárních komodit. K inflaci přispěje dílčí měrou i další zvýšení spotřebních daní na tabák. Naproti tomu aktuálně vysoký růst cen pohonných hmot již dosáhl vrcholu a začne zvolňovat. Předstihové indikátory naznačují, že tradiční lednové přecenění zboží a služeb bude letos opět výrazné. Ceníky internetových obchodů, jejichž prostřednictvím sledujeme ceny potravinářského zboží, naznačují opakování výrazného cenového skoku podobného loňskému lednu. Rovněž aktuální šetření EK (Business and Consumer Survey) pro ČR ukazuje na výrazně kladná a v čase narůstající salda u služeb spojených s jídlem a nápoji, ubytování a dále téměř v celém maloobchodě. Jedinou výjimkou zůstávají ceny pohonných hmot. Jakékoliv numerické odhady jsou však v aktuálním prostředí předmětem zvýšené nejistoty.

K návratu inflace k 2 % významně přispěje měnová politika.

ČNB byla jednou z prvních centrálních bank, které identifikovaly významné proinflační dopady krize spojené s pandemií COVID-19 a začala již na podzim roku 2020 vpředhledícím způsobem komunikovat očekávané zvýšení sazeb od poloviny roku 2021. K tomu od června 2021 také přistoupila. V odpovědi na růst inflačních tlaků pak ČNB ve zbytku roku rázně sazby zvyšovala až na 3,75 % v případě klíčové dvoutýdenní repo sazby.

Prognóza z podzimu 2021 tak očekávala, že k žádoucímu obratu inflace a jejímu významnému poklesu dojde kolem poloviny letošního roku. K tomu mělo přispět jak výrazné zpomalení růstu zahraničních výrobních cen a odeznění vysoké dynamiky cen ropy, tak – vlivem zpřísnění měnové politiky – zvolnění domácích zdrojů inflace, neboť firmy i domácnosti by měly začít zohledňovat nárůst reálných úrokových sazeb a postupně přestat akceptovat dosavadní zdražování.

Analýza nových dat od podzimní prognózy však ukazuje na vyšší a déletrvající inflační tlaky plynoucí z domácí ekonomiky i z rychlejšího cenového růstu v zahraničí. To v nemalé míře již naznačil graf rizik inflační prognózy pro prosincové měnověpolitické zasedání bankovní rady ČNB.[4] Nejvíce tímto směrem působí pozorovaná vyšší inflace a její nejbližší výhled, rychlejší hospodářské oživení doprovázené současně výraznějším oživením mezd. Přitom problémy v globálních výrobních řetězcích nejspíše přetrvají v průběhu celého letošního roku, což bude v menší míře brzdit další nárůst produktivity práce.

Podzimní scénář návratu inflace ke 2% cíli se ale nemusí významně měnit. Razantní a adekvátní reakce měnové politiky je předpokladem obratu ve vývoji inflačního vývoje a zachování důvěry firem a domácností v dlouhodobou cenovou stabilitu a stabilitu měny. Dokud nedošlo k nárůstu inflačních očekávání, pak zpřísnění měnové politiky již nyní účinně ovlivňuje rozhodování domácností a firem v oblasti úspor, spotřeby a investic, a vede k ochlazování nadměrné poptávky. Následně se tento stav přenese do poptávky po práci a bude mít stabilizující dopad i na trh práce směrem k dlouhodobě udržitelné dynamice. Ve stejném směru bude působit i kurz koruny, jehož posilování odráží značný úrokový diferenciál ve srovnání s eurem a dolarem a tlumí dovážené cenové tlaky. Makroobezřetnostní opatření ČNB v oblasti nastavení limitů úvěrových ukazatelů při poskytování hypotečních úvěrů od 1. dubna 2022, které se dotkne poskytování některých typů hypoték, vedle toho pravděpodobně přispěje k zchlazení trhu nemovitostí a z něho plynoucích cenových tlaků.

Autory tohoto textu jsou:

Dana Hájková

Dana Hájková (1975) vystudovala Fakultu mezinárodních vztahů na Vysoké škole ekonomické v Praze a absolvovala doktorské studium v oboru ekonomické teorie v Centru pro ekonomický výzkum a doktorské studium Univerzity Karlovy (CERGE UK) v Praze. V České národní bance je v současné době ředitelkou odboru měnové politiky a fiskálních analýz. Své pracovní zkušenosti získala na jiných odborných pozicích v České národní bance a jako poradce člena bankovní rady ČNB, předtím zastávala analytické pozice v Organizaci pro hospodářskou spolupráci a rozvoj (OECD) i v privátní sféře. Její publikační činnost zahrnuje práce v oblasti zdrojů ekonomického růstu, transmise a reálných ekonomických dopadů měnové politiky, a interakce fiskální politiky s měnovou politikou.

Radek Šnobl

Radek Šnobl (1970) vystudoval ekonomii a statistiku na Provozně-ekonomické fakultě ČZU a absolvoval postgraduální kurz peněžní ekonomie a bankovnictví na VŠE. V měnové sekci ČNB začal pracovat jako ekonomický analytik v roce 1998. Během svého působení v ČNB absolvoval řadu krátkodobých zahraničních odborných vzdělávacích kurzů. V současné době je vedoucím referátu krátkodobých predikcí a analýz v odboru makroekonomických prognóz. Zastupuje ČNB v pracovních skupinách mezinárodních institucí (OECD, EK, ECB) týkajících se analýz aktuálního ekonomického vývoje a prognóz.

[1] Na toto proinflační působení upozornil již blog na webu ČNB Nehraje se o nic menšího, než je důvěra lidí v cenovou stabilitu, Petr Král, listopad 2021.

[2] Blíže viz box Rozšíření indikátoru LUCI v ZOI IV/2019.

[3] Fundamentální tržní mzda je v ČNB kalkulována z oficiálně vykázané mzdy v tržních odvětvích, a to očištěním o některé jednorázové statistické efekty související s pandemií (vliv ošetřovného, karantén a částečných náhrad mezd) a o mimořádné odměny ve zdravotnictví a sociálních službách.

[4] Blíže viz box Do jaké míry domácí poptávkové klima a trh práce ovlivňují aktuální růst spotřebitelských cen?, ZoMP podzim 2021.

[5] Blíže viz tematická kapitola Odezva trhu práce v EU na pandemický šok optikou indexu LUCI; Analýzy stupně ekonomické sladěnosti České republiky s eurozónou 2021.

[6] Jde o hypotetické nájemné vlastníků obydlí, které by vlastníci inkasovali, kdyby ho pronajímali, respektive platili z něho nájem jako nájemníci.

[7] Viz box Odlišnosti v měření růstu spotřebitelských cen z pohledu národního konceptu (CPI) oproti harmonizovanému indexu EU (HICP), ZoMP podzim 2021.

[8] Viz box Co stojí za silným růstem produkčních cen v průmyslu, ZoMP léto 2021.

[9] Graf rizik inflační prognózy pro 8. situační zprávu 2021.