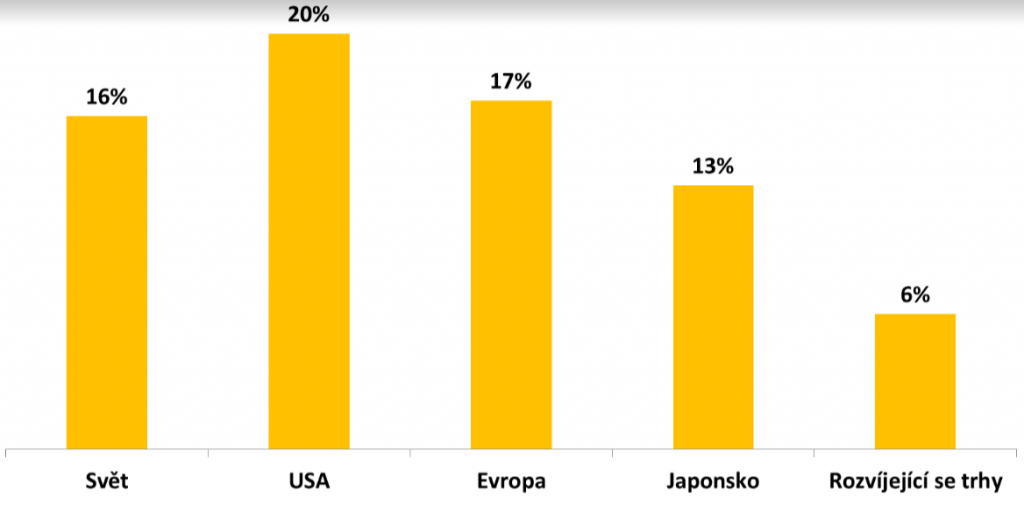

Akciové trhy mají od začátku roku za sebou velice úspěšné období. Nejširší index světových akcií MSCI All Country World zatím připisuje 16% zhodnocení, nejvíce se přitom daří americkým akciím, které se dle indexu S&P 500 pyšní ziskem 20 %. Velmi dobře je na tom také Evropa, jejíž akcie si dle indexu STOXX Europe 600 připisují zhodnocení 17 %. Mírně zaostávají japonské akcie, které dle indexu Nikkei 225 zatím zaznamenaly zisk 13 %. Naopak výrazně zastávají trhy rozvíjejících se ekonomik (Čína, Indie, Brazílie, Rusko, atd.) se ziskem 6 %. Celkově šlo nicméně od začátku roku pro investory o velmi dobrou akciovou periodu.

Zdroj: Bloomberg

Americkým akciím momentálně příliš nevěříme a domníváme se, že budou v následujícím období vykazovat výrazně horší výkonnost než další světové akciové indexy. Máme je proto v investičních portfoliích vůči srovnávacím indexům neboli benchmarkům silně podvážené.

Tip na článek: Akciové trhy: výhled komplikuje obchodní válka mezi USA a Čínou

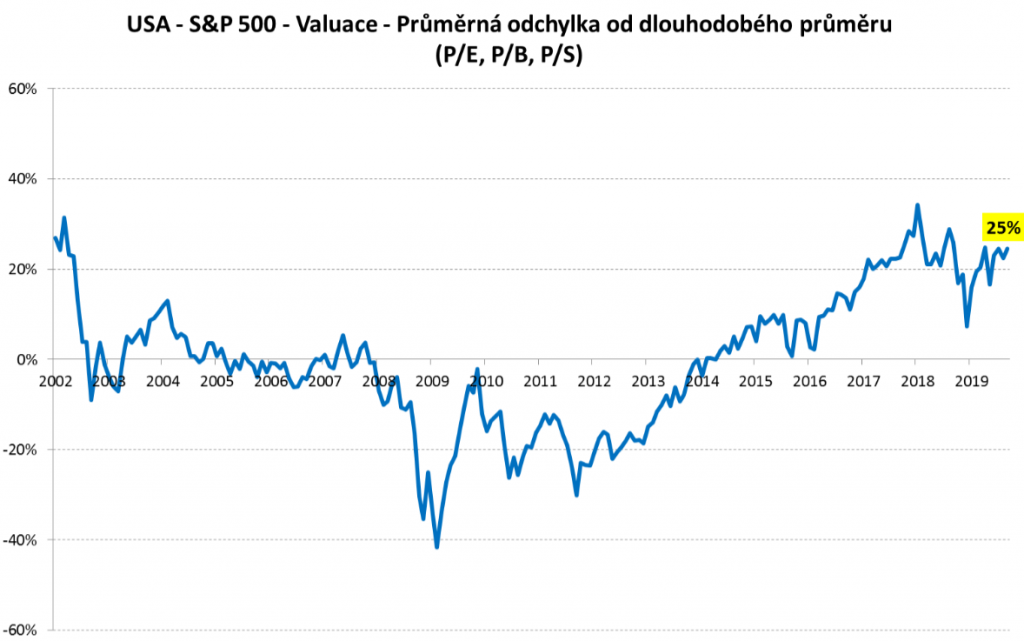

Americké akcie – nejdražší na celém světě

Klíčovým důvodem negativního názoru jsou valuace neboli ocenění amerického akciového trhu, které považujeme po deseti letech strmého růstu za vůbec nejdražší na celém světě. V našich analýzách přitom sledujeme tři nejpoužívanější valuační indikátory a to P/E (poměr ceny akcie k zisku), P/B (poměr ceny akcie k účetní hodnotě vlastního kapitálu) a P/S (poměr ceny akcie a tržeb). Když se podíváme na vývoj těchto ukazatelů ve srovnání s jejich průměry od roku 2002, zjistíme, že pokud tyto tři indikátory spojíme do jediného kompozitního valuačního ukazatele, americké akcie se momentálně obchodují v průměru 25 % nad dlouhodobými průměry, což je jednoznačně největší valuační prémie ze všech akciových trhů na světě. Domníváme se, že tato prémie není dlouhodobě udržitelná, a že dříve či později dojde k jejímu výraznému poklesu až k nule, resp. úrovni dlouhodobých průměrů. To by přispělo k tomu, že by americké akcie performovaly výrazně hůře než zbytek světa.

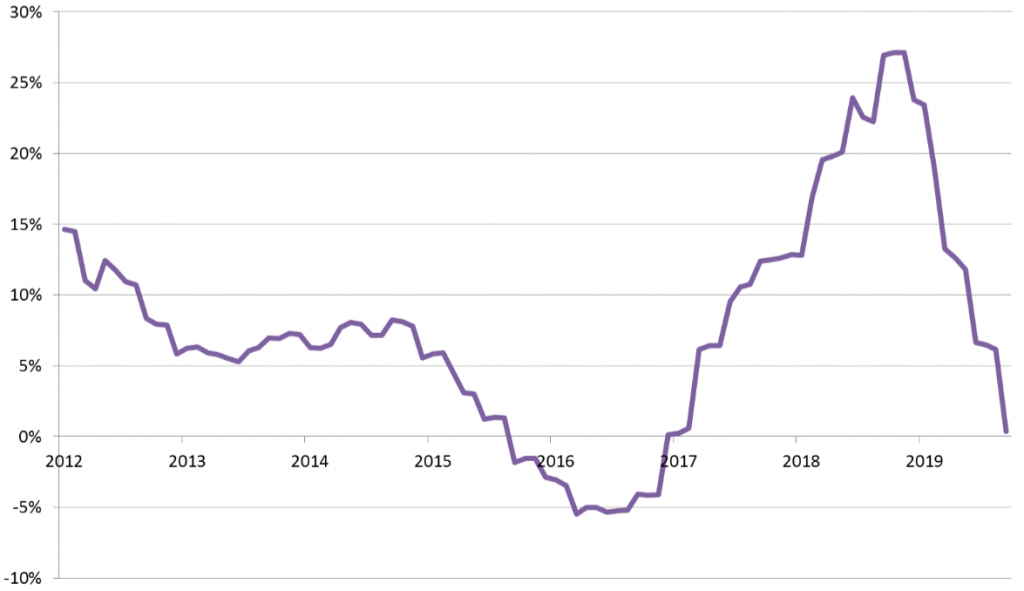

Zpomalení dynamiky korporátních zisků

Druhým negativním faktorem je zásadní zpomalení meziroční dynamiky korporátních zisků. Zatímco loni touto dobou bylo tempo růstu amerických korporátních zisků masivní přes 25 %, i vlivem daňových škrtů schválených prezidentem Trumpem, momentálně jsou zisky za posledních dvanáct měsíců na stejné úrovni jako před rokem. Navíc dle právě probíhající výsledkové sezóny za třetí kvartál se dynamika pravděpodobně dostane dokonce do mínusu, což bude pro ceny akcií rovněž negativní faktor. Na druhou stranu musíme také uznat, že tento vývoj dynamiky je podobný u většiny akciových trhů ve světě.

Zdroj: Bloomberg

Obchodní válka USA vs. Čína

A konečně třetím silně negativním faktorem je stále probíhající obchodní válka s Čínou. Byť se v posledních dnech zdá, že by se tato sága mohla vydat k lepším zítřkům, resp. k nějaké smysluplné dohodě, my se celkově domníváme, že jde o dlouhodobý a strategických boj odcházejícího a přicházejícího světového hegemona, který bude trvat ještě mnoho let. Podle údajů Mezinárodního měnového fondu již má tento obchodní spor hmatatelný dopad na dynamiku amerického HDP. A to především na slabou dynamiku korporátních investic. Mírně zpomalovat bude americká ekonomika velice pravděpodobně i nadále, což bude představovat pro tržby a ziskové marže amerických korporací další negativní faktor.

Tip na článek: Trump vs. Obama – Jak si vedly největší akciové indexy za jejich úřadu?

Americké akcie mají suverénně nejlepší výkonnost od krize před deseti lety a nejvíce se jim daří i v letošním roce. Jsme nicméně toho názoru, že jejich ceny se dostaly na neudržitelně vysokou úroveň a dříve či později bude následovat naopak výrazné zaostávání výkonnosti za zbytkem světa. Připravme se proto na dobu „neamerickou“.

Co číst dále:

Autorem textu je Michal Stupavský, investiční stratég Conseq Investment Management a.s.